ถึงเวลาพลิกโฉมการลงทุนในชีวิต ด้วยการบริหารความเสี่ยงกับประกันชีวิต

ถึงเวลาพลิกโฉมการลงทุนในชีวิต ด้วยการบริหารความเสี่ยงกับประกันชีวิต

หลายคนคงมีคำถามและเป็นหนึ่งคำถามที่เกิดขึ้นเสมอว่า การลดความเสี่ยงในชีวิต มีวิธีไหนที่จะเข้ามาช่วยจัดการได้บ้าง แน่นอนว่าหนึ่งในนั้น คือการวางแผนการเงิน ที่จะช่วยวางรากฐานที่ดีให้อนาคต โดยหนึ่งในวิธีที่จะช่วยวางแผนทางการเงินนั้นสามารถรวมถึงการทำประกันชีวิต ซึ่งหลายๆ คนกำลังคิดอยู่ว่า เราจำเป็นต้องทำประกันชีวิตหรือไม่ ในปัจจุบันคนทั่วไปมีความรู้เรื่องผลประโยชน์ของประกันชีวิตไม่เท่ากัน และอาจจะยังไม่รู้ว่า แก่นแท้ของประกันชีวิตคือ หลักประกันความมั่นคงให้กับชีวิตและทรัพย์สินในอนาคต ประกันชีวิตจึงถูกออกแบบมาเพื่อตอบสนองต่อเป้าหมายสร้างหลักประกันทางการเงินที่แตกต่างกันของแต่ละบุคคล อาทิ เพื่อคุ้มครองทางการเงินสำหรับหัวหน้าครอบครัว เพื่อเตรียมเงินไว้ใช้ยามเจ็บป่วยฉุกเฉิน เพื่อสร้างหลักประกันหลังเกษียณ รวมถึงเพื่อการวางแผนภาษี เป็นต้น

สำหรับประเทศไทย ประชาชนเริ่มตระหนักถึงความสำคัญและความจำเป็นของการทำประกันชีวิตมากขึ้น ทำให้ธุรกิจประกันชีวิตไทยยังคงมีอัตราการเติบโตอย่างสม่ำเสมอ คิดเป็นอัตราเติบโตร้อยละ 5.89 (ข้อมูลจากสมาคมประกันชีวิตไทย, ธันวาคม 2560)

จากอัตราการเติบโตของธุรกิจประกันชีวิต ทำให้เห็นว่าประชาชนเห็นความสำคัญและบทบาทของประกันชีวิตกับการวางแผนทางการเงินมากยิ่งขึ้นเพื่อช่วยวางแผนทางการเงินอย่างมั่นคง ดังนั้นการมองหาประกันชีวิตและเลือกแบบประกันชีวิตที่ตอบโจทย์ความต้องการ กับบริษัทที่น่าไว้วางใจจึงเป็นเรื่องที่สำคัญ

ยิ่งไปกว่านั้น ที่เราจะลืมไม่ได้เลย คือ การสร้างความมั่นคงในชีวิตนั้นเริ่มต้นได้จากการวางแผนการใช้จ่าย และที่สำคัญคือ เราจะปกป้องสินทรัพย์ที่เราสะสมมาเพื่อสร้างความมั่นคงในชีวิตได้อย่างไร เพราะในชีวิตคนเรามักจะเจอเหตุการณ์ที่ไม่คาดฝันที่นำมาซึ่งความเสี่ยงทั้งทางด้านร่างกายและทรัพย์สินอยู่เสมอ ดังนั้นไม่ว่าจะเป็นกลุ่มคนช่วงวัยใด การปกป้องสินทรัพย์ที่เราเก็บสะสมมานั้นจึงมีความสำคัญและจำเป็นอย่างยิ่ง เพราะจะเป็นส่วนเสริมสร้างให้ชีวิตอยู่ได้อย่างมีความสุข ปราศจากความกังวลในความเสี่ยงทางการเงินที่จะเกิดขึ้น และเครื่องมือที่ใช้ในการปกป้องความมั่งคั่งที่มีศักยภาพอย่างหนึ่งก็คือประกันชีวิต ที่หากเลือกซื้อแบบประกันชีวิตที่ตรงกับความต้องการ ก็จะช่วยตอบโจทย์เรื่องการบริหารความเสี่ยงได้ในทุกช่วงชีวิต ซึ่งแบ่งออกเป็น 4 ช่วงวัยชีวิต ได้แก่

• วัยเริ่มทำงาน อายุ 22-30 ปี ถือเป็นวัยแห่งการเริ่มต้นของชีวิต อาจจะยังมีการใช้ชีวิตแบบเสี่ยงอันตรายและขาดความระมัดระวัง จึงควรเริ่มต้นจากประกันอุบัติเหตุ แผนคุ้มครองสุขภาพ และค่าชดเชยรายได้ เพื่อช่วยเป็นเกราะป้องกันค่าใช้จ่ายที่อาจเกิดขึ้นได้จากรูปแบบการใช้ชีวิตในวัยเริ่มต้น

• วัยสร้างครอบครัว อายุ 31-40 ปี เป็นวัยก่อร่างสร้างตัวและเริ่มต้นสร้างครอบครัว แต่งงานและมีบุตร ควรมองหาแบบประกันชดเชยรายได้ครอบครัว ประกันสุขภาพสำหรับครอบครัว แผนประกันเพื่อการศึกษาบุตร และแผนประกันเพื่อส่งต่อความมั่นคงให้กับครอบครัว เพื่อช่วยสร้างหลักประกันทางการเงิน และสร้างความอุ่นใจให้กับครอบครัวหากมีเหตุการณ์ไม่คาดฝันเกิดขึ้นในอนาคต

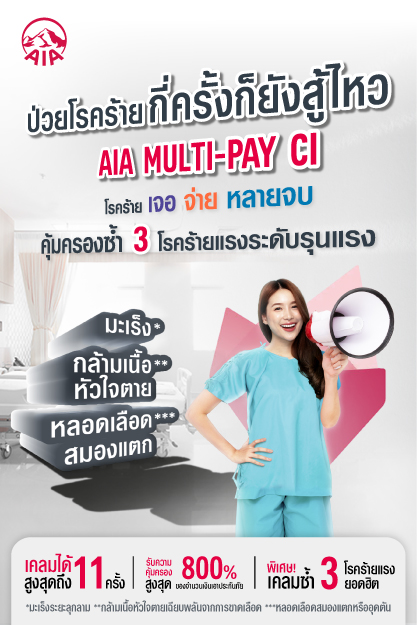

• วัยเพิ่มพูน อายุ 41-60 ปี ช่วงที่รายได้มั่นคงแล้วและพร้อมมองถึงชีวิตหลังเกษียณ หากมีปัญหาสุขภาพในอนาคต จึงควรมองหาแบบประกันชีวิตสำหรับป้องกันค่าใช้จ่ายที่เกิดจากโรคร้ายแรง และแบบประกันชีวิตที่ช่วยเป็นแผนสำรองค่าใช้จ่ายในวัยเกษียณอายุ

• วัยเกษียณ อายุ 61-80 ปี วัยแห่งการพักผ่อนและดูแลสุขภาพของตัวเอง เป็นช่วงวัยที่อาจไม่มีรายได้ประจำ จึงควรมีแบบประกันชีวิตช่วยจัดสรรการเงินส่วนบุคคล เช่น แบบประกันมรดก หรือแผนสำรองค่าใช้จ่ายที่อาจจะเกิดขึ้นจากค่ารักษาพยาบาลอุบัติเหตุ

ทั้งนี้ การทำประกันชีวิตมีให้เลือกหลากหลายรูปแบบ ทั้งการทำผ่านตัวแทนประกันชีวิต ช่องทางการขายผ่านธนาคารพาณิชย์ และช่องทางการขายผ่านการตลาดแบบตรง ซึ่งต่างนำเสนอรูปแบบผลประโยชน์ที่แตกต่างกันแต่มอบสิทธิประโยชน์ตอบสนองลูกค้าได้เป็นอย่างดีเหมือนกัน ขึ้นอยู่กับความต้องการและความสะดวกของลูกค้าเป็นหลัก เพราะประกันชีวิตเป็นสิ่งที่ต้องทำติดต่อกันในระยะยาว จึงควรมองหาประกันชีวิตกับบริษัทที่น่าไว้วางใจ ให้บริการด้วยใจพร้อมนำเสนอประกันชีวิตที่ตรงกับความต้องการที่แท้จริงในแต่ละช่วงวัยให้กับลูกค้า เช่น ไทยพาณิชย์ประกันชีวิต ที่มีนโยบายยึดลูกค้าเป็นศูนย์กลาง และมุ่งสร้างหลักประกันทางการเงินที่มั่นคงผ่านการประกันชีวิตให้แก่คนไทย

เพราะความมั่นคงทางการเงินคือรากฐานสำคัญของชีวิตที่สมบูรณ์ การเลือกบริษัทประกันชีวิตที่คุณไว้วางใจ ที่ช่วยให้คุณบรรลุเป้าหมายทางการเงินได้อย่างแท้จริง จึงถือเป็นองค์ประกอบที่สำคัญสำหรับอนาคตทางการเงินที่มั่นคงอย่างยั่งยืน